Кратко о Joomla: Ваш гид по CMS системе

Исследуйте возможности Joomla! Узнайте кратко о Joomla, как эта CMS поможет создать профессиональный сайт и управлять контентом эффективно.

Стоит ли выбирать Tilda для создания сайта в 2024 году?

Узнайте, стоит ли выбирать Tilda для создания сайта в 2024 году: основные преимущества и недостатки этой платформы для вашего проекта.

Как прокачать бизнес в онлайн: советы и инструменты

Откройте секреты успеха в сфере онлайн бизнеса: узнайте, как прокачать бизнес в онлайн с помощью верных стратегий и инструментов.

Создание сайта на Tilda: сроки и этапы

Узнайте, сколько времени занимает создание сайта на тильде, ключевые этапы работы и факторы, влияющие на сроки разработки.

Как списать Честный знак при онлайн оплате

Три способа списать Честный знак при оплате онлайн Осуществление продажи маркированных товаров в условиях интернет-торговли требует особого подхода и соблюдения определенных процедур. Важным элементом в данном процессе является онлайн оплата и последующая отправка. Также следует отметиться в системе «Честный ЗНАК», указать что фактически товар передан покупателю. На текущий момент можно выделить 3 способа списать товар…

Как обеспечить быструю загрузку и отзывчивость сайта на Тильде

Как обеспечить быструю загрузку и отзывчивость сайта на Тильде: лучшие практики веб-разработки В современном мире скорость загрузки веб-страницы играет критически важную роль для успеха любого сайта. Это влияет не только на взаимодействие пользователя с сайтом, но и на SEO-позиции. Платформа Тильда предоставляет широкие возможности для создания визуально привлекательных и функциональных сайтов. Однако для того, чтобы…

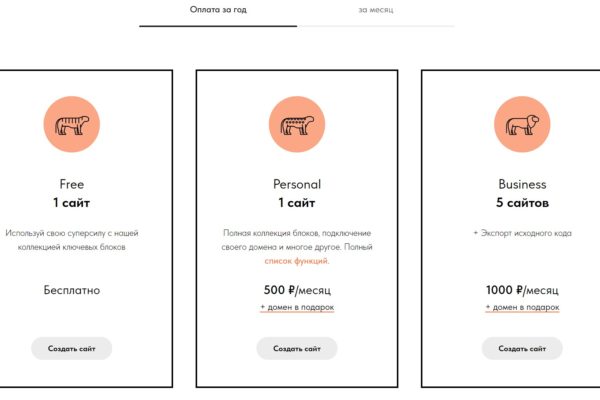

Топ 3 альтернативы Тильда 2024

Сравнение цен с альтернативами Тильда Ориентируясь на сравнение цен, можно выделить 3 топ альтернативы Тильда. Сравнение Тильды и WordPress можно найти на просторах интернета. Сама Тильда предоставляет массу готовых шаблонов и инструментов для создания уникального веб-ресурса. Но не забудь ограничения по страницам, если планируешь создать крупный интернет-магазин. Не переживай, у нас есть список 3 лучших…

Как создать сайт на Тильде за 2 часа

Создание сайта на Тильде за 2 часа. Введение Тильда — это отличная платформа для тех, кто хочет быстро и просто создать красивый и функциональный веб-сайт. За 2 часа можно создать замечательный сайт, который будет выглядеть профессионально и привлекательно. Давайте разберемся, как это сделать! Как создать сайт на Тильде за 2 часа Создание сайта на Тильде…